Análisis de los estados financieros.

El análisis de los estados financieros es un procedimiento que se realiza comúnmente dentro de las empresas y que logra el funcionamiento de la industria, muchos de los análisis deben abarcar elementos distintos pues la diferencia en los medios o las situaciones contempla información de relevancia que puede ser aplicada en determinadas situaciones.

Los análisis de estados financieros son una herramienta que no solo utilizan las grandes empresas, en muchas ocasiones estas son aplicadas por las micro, pequeñas y medianas empresas, por lo que se logra una comprensión mayor de los elementos del mercado y se puede generar un crecimiento de la misma.

Los estados financieros contemplan información, como las ganancias, las perdidas y la inversión que se realiza, por lo que no se debe dejar que la inversión sea mayor a los niveles de ganancia, pues se crearía una perdida que puede crear una crisis, si se trata de una nueva empresa y se aprecian estos números, se debe contemplar dinero adicional que ayude a la supervivencia de la empresa hasta que se logre posicionar en el mercado.

Cada análisis debe presentar soluciones más que dificultades.

Principales instrumentos

La importancia del análisis del balance general radica no sólo en conocer cuál es la situación actual de la empresa, sino en determinar cuáles fueron las causas por las que la empresa se encuentra en esa posición, qué circunstancias prevalecieron y cómo influyeron los cambios, tanto en el periodo actual como en anteriores, así como la evolución de éste en el paso de tiempo. El análisis comparativo horizontal puede ser:

La importancia del análisis del balance general radica no sólo en conocer cuál es la situación actual de la empresa, sino en determinar cuáles fueron las causas por las que la empresa se encuentra en esa posición, qué circunstancias prevalecieron y cómo influyeron los cambios, tanto en el periodo actual como en anteriores, así como la evolución de éste en el paso de tiempo. El análisis comparativo horizontal puede ser:

Principales instrumentos

El análisis financiero funciona como una herramienta para la toma de decisiones para el cumplimiento de objetivos propuestos en el proceso continuo de planeación de una empresa. El administrador debe ser capaz de analizar e interpretar la información que tiene a su alcance, que es obtenida con bases claras, veraces y objetivas. Para lograr esto, el administrador o usuario general cuenta con una amplia gama de herramientas o instrumentos para la interpretación y análisis de la información. No existe un criterio generalizado a utilizar, ni se ha definido cuál es más funcional que otro o de qué manera leer la información, la elección debe ser fundada en el criterio de funcionalidad de acuerdo con el instrumento que satisfaga mejor las necesidades de la empresa, entre los cuales se puede destacar:

1) El análisis comparativo

2) El análisis de tendencias

3) Estados financieros proporcionales

4) Indicadores financieros

5) Análisis especializado

Análisis comparativo

Esta técnica consiste en, como su nombre lo dice, comparar la evolución de los estados financieros y las partidas que la integran a dos o más fechas o periodos derivados de los estados financieros comparativos. Se explicaron en la sección anterior los dos métodos principales del análisis comparativo, el análisis vertical y el análisis horizontal.

En este capítulo se profundizará en el estudio de cada uno de los métodos y los estados financieros de los que derivan, los cuales se conocen como estados financieros comparativos. El balance general comparativo es un estado financiero que muestra a una fecha determinada la situación contable y financiera de la empresa, las principales cuentas que integran este reporte emanan de la base de la contabilidad:

ACTIVO = PASIVO + CAPITAL

La importancia del análisis del balance general radica no sólo en conocer cuál es la situación actual de la empresa, sino en determinar cuáles fueron las causas por las que la empresa se encuentra en esa posición, qué circunstancias prevalecieron y cómo influyeron los cambios, tanto en el periodo actual como en anteriores, así como la evolución de éste en el paso de tiempo. El análisis comparativo horizontal puede ser:

La importancia del análisis del balance general radica no sólo en conocer cuál es la situación actual de la empresa, sino en determinar cuáles fueron las causas por las que la empresa se encuentra en esa posición, qué circunstancias prevalecieron y cómo influyeron los cambios, tanto en el periodo actual como en anteriores, así como la evolución de éste en el paso de tiempo. El análisis comparativo horizontal puede ser:

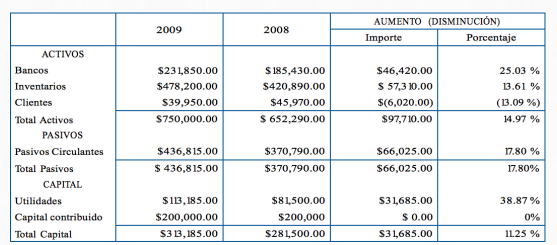

• De aumentos y disminuciones: compara cifras de diferentes periodos del mismo estado financiero.

• De tendencias: análisis de varios periodos para determinar la dirección y estimación de aspectos futuros.

El comparativo de aumentos y disminuciones consiste en confrontar las cifras de dos estados financieros consecutivos.

De esta comparación se desprende qué cuentas han aumentado y qué cuentas han disminuido. Los estados financieros comparativos son preparados por periodos mensuales, trimestrales o anuales, dicho análisis sirve de base para el cálculo del estado de flujo de efectivo. Este análisis se puede realizar de dos formas diferentes:

• Variaciones en términos monetarios

• Variación en porcentajes

Análisis de tendencias

.jpg) Para que una empresa conozca el rumbo que está tomando en cuanto a sus finanzas, es importante que analice la información financiera de varios ejercicios anteriores, así podrá obtener la tendencia de esta a lo largo del tiempo y podrá tomar las medidas necesarias para continuar en el mercado, por lo tanto no solo debe tomar en cuenta los factores internos, sino también los factores externos como: el comportamiento de la moneda, la competencia, el mercado, etc.

Para que una empresa conozca el rumbo que está tomando en cuanto a sus finanzas, es importante que analice la información financiera de varios ejercicios anteriores, así podrá obtener la tendencia de esta a lo largo del tiempo y podrá tomar las medidas necesarias para continuar en el mercado, por lo tanto no solo debe tomar en cuenta los factores internos, sino también los factores externos como: el comportamiento de la moneda, la competencia, el mercado, etc.

El examen aislado del sentido de la tendencia de un hecho no tiene significado alguno, y sólo adquiere significado e importancia cuando se le compara con las tendencias de otros hechos con los cuales guarda relación de dependencia.

El examen aislado del sentido de la tendencia de un hecho no tiene significado alguno, y sólo adquiere significado e importancia cuando se le compara con las tendencias de otros hechos con los cuales guarda relación de dependencia.

Al hacer las posteriores investigaciones deben tenerse presentes los elementos internos y externos que tengan relación de dependencia con el problema, tales como:

Al hacer las posteriores investigaciones deben tenerse presentes los elementos internos y externos que tengan relación de dependencia con el problema, tales como:

Los costos de distribución están conformados por los gastos de comercialización y de financiamiento. Incluyen los gastos de empaque, de embalaje especial, de almacenaje, de traslado de la mercancía, los generados por el pago del personal encargado para venta del producto, de administración y la merma.

Los costos de distribución están conformados por los gastos de comercialización y de financiamiento. Incluyen los gastos de empaque, de embalaje especial, de almacenaje, de traslado de la mercancía, los generados por el pago del personal encargado para venta del producto, de administración y la merma.

Análisis de tendencias

Cuando buscamos respuestas en cuanto al rumbo que lleven algunos sucesos, situaciones, eventos, etc., observamos el entorno y descubrimos ciertos factores que pueden o pudieron afectar el camino que seguirán dichos eventos. No siempre son factores internos, es decir, no siempre están en nuestras manos, existen también los factores externos.

.jpg) Para que una empresa conozca el rumbo que está tomando en cuanto a sus finanzas, es importante que analice la información financiera de varios ejercicios anteriores, así podrá obtener la tendencia de esta a lo largo del tiempo y podrá tomar las medidas necesarias para continuar en el mercado, por lo tanto no solo debe tomar en cuenta los factores internos, sino también los factores externos como: el comportamiento de la moneda, la competencia, el mercado, etc.

Para que una empresa conozca el rumbo que está tomando en cuanto a sus finanzas, es importante que analice la información financiera de varios ejercicios anteriores, así podrá obtener la tendencia de esta a lo largo del tiempo y podrá tomar las medidas necesarias para continuar en el mercado, por lo tanto no solo debe tomar en cuenta los factores internos, sino también los factores externos como: el comportamiento de la moneda, la competencia, el mercado, etc.

La importancia del estudio de la dirección del movimiento de las Tendencias en varios años radica en hacer posible la estimación, sobre bases adecuadas, de los probables cambios futuros en las empresas, y cómo, y por qué las afectarán.

Los cambios en la dirección de las tendencias no se realizan repentinamente, sino progresivamente en cierto tiempo; todo cambio procede de las pequeñas partes, por lo que todo nuevo estado tienen que adquirir cierto grado o tamaño para hacerse perceptible. Cuando no se tiene presente lo expuesto, erróneamente se señala como causa principal o única, lo que quizá no es otra cosa que un suceso determinante o una simple ocasión. De lo antes expuesto, se infiere que razonablemente es probable que la dirección del movimiento de las tendencias prevalezca en el presente y se proyecte dentro del futuro cercano.

La interpretación del sentido del movimiento de las tendencias debe hacerse con las debidas precauciones, teniendo presente la influencia de:

-Los cambios constantes en los negocios

-Las fluctuaciones en los precios

-Los defectos de los métodos para recolectar y depurar los datos

-El desgaste natural, por el transcurso del tiempo, del significado de las cifras pertenecientes al pasado: es peligroso regresa muy atrás, en lo referente al tiempo, para verificar cualquier cosa del pasado y fundar afirmativamente, en forma enfática, el futuro de una empresa.

-Que el sentido del movimiento de la tendencia es el resultado de un conjunto de factores, cuya influencia puede ser contradictoria.

Para estudiar el sentido de una tendencia, deben ordenarse cronológicamente las cifras correspondientes. Sin embargo, deben tenerse presente las siguientes condiciones:

El examen aislado del sentido de la tendencia de un hecho no tiene significado alguno, y sólo adquiere significado e importancia cuando se le compara con las tendencias de otros hechos con los cuales guarda relación de dependencia.

El examen aislado del sentido de la tendencia de un hecho no tiene significado alguno, y sólo adquiere significado e importancia cuando se le compara con las tendencias de otros hechos con los cuales guarda relación de dependencia.

El estudio simultáneo del sentido de las tendencias de diversos hechos, mediante el simple ordenamiento cronológico de las cifras se dificulta debido a que, por lo general, las grandes acumulaciones de cifras producen confusión y se desvirtúa la función mecánica de los métodos de análisis; la simplificación de las cifras y de sus relaciones, para hacer factibles las comparaciones.

Ejemplo:

Años Ventas Relativo Costo de distribución Relativo

2000 $3,000.00 100% $2,800.00 100%

2001 4,500.00 150 3,600.00 128

2002 2,800.00 93 3,200.00 114

El estudio comparativo de estas dos tendencias muestra que el año 2001, el incremento de las ventas fue superior al incremento en los costos de distribución, situación favorable para la empresa; pero en el año 2002 la disminución en las ventas fue superior a la disminución de los costos de distribución, situación desfavorable para la empresa, que posiblemente se proyecte en su marcha futura.

Los cambios sufridos en las tendencias de las ventas y de los costos de distribución ponen de manifiesto la necesidad de hacer posteriores investigaciones, con objeto de precisar el cómo y el porqué de dichos cambios y su probable repercusión en las condiciones futuras de la empresa.

Al hacer las posteriores investigaciones deben tenerse presentes los elementos internos y externos que tengan relación de dependencia con el problema, tales como:

Al hacer las posteriores investigaciones deben tenerse presentes los elementos internos y externos que tengan relación de dependencia con el problema, tales como:

-Variaciones en el volumen de unidades vendidas

-Variaciones en el poder adquisitivo de la moneda

-Variaciones en el poder de compra de los consumidores

-Cambios operados en la oferta y demanda en general y del producto en particular

-Cambios en los usos y costumbres de los consumidores

-Ley del Desarrollo Económico

En este extracto podemos observar que al analizar la tendencia de un solo dato, no nos dice nada, por lo que debemos analizar diferentes datos para poder realizar una deducción al comparar las cifras relacionadas entres sí y poder tomar las decisiones pertinentes para el mejoramiento de la empresa en caso de ser necesario.

Los costos de distribución son definidos como el valor monetario que resulta del consumo o desgaste de un conjunto de factores productivos. Se refieren a las derogaciones (gastos e inversiones) que hacen las empresas para distribuir sus productos en el mercado.

Los costos de distribución están conformados por los gastos de comercialización y de financiamiento. Incluyen los gastos de empaque, de embalaje especial, de almacenaje, de traslado de la mercancía, los generados por el pago del personal encargado para venta del producto, de administración y la merma.

Los costos de distribución están conformados por los gastos de comercialización y de financiamiento. Incluyen los gastos de empaque, de embalaje especial, de almacenaje, de traslado de la mercancía, los generados por el pago del personal encargado para venta del producto, de administración y la merma.

La merma es la pérdida de un bien físico o material. Es muy común que durante el traslado de la mercancía existan pérdidas, sobre todo cuando se trata de productos perecederos (frutas, hortalizas, verduras, carne, entre otros) y productos frágiles.

Clasificación:

Los costos de distribución se pueden clasificar de acuerdo al objeto de derogación.

Gastos de publicidad y promoción

Son todos aquellos gastos inherentes a la publicidad.

Este renglón está conformado por: gastos por investigación de mercado, sueldos de los trabajadores encargados de realizar la promoción del producto, gastos de las muestras entregadas durante el proceso de promoción y gastos de publicidad.

Gastos de transporte y reparto

Son todos aquellos gastos que se realizan para el traslado y distribución del producto.

Gastos de almacenaje y manejo de la mercancía

Incluye los gastos de recepción, sueldos de los encargados de almacenar la mercancía, pagos de almacén, entre otros.

Gastos directos de la venta

Estos gastos incluyen todos aquellos pagos o desembolsos que se tengan que realizar para que los vendedores realicen sus funciones.

Entre ellos se encuentran los gastos de viajes (viáticos), impuestos, entre otros (también incluyen los gastos de créditos y financieros).

Este método es comúnmente utilizado en estadística para ver el desempeño o evolución de algún dato en particular a través de un periodo de tiempo. El análisis financiero es utilizado para ver el desenvolvimiento de alguna partida en específico en varios periodos y poder estimar tendencias futuras. Para poder utilizar este método es necesario conocer los datos de varios periodos acomodados de forma cronológica. Se toma un año inicial como base y el resto se evalúa en proporción a éste, es decir, la base se hace igual a 100% y al resto se le conoce como números índice, por ejemplo:

Al considerar el primer año como base se le da el valor de 100 y el año consecutivo se le determina su valor de la siguiente manera:

Y así sucesivamente con los años siguientes, siempre utilizando el año 1 como base. La tabla se integra de la siguiente manera:

Se observa que la inversión en activo fijo creció considerablemente en los años consecuentes al año base (año 1), en efecto en el año 3 prácticamente se duplicó y en el año cuatro se cuadriplicó; mientras que en el año 5 disminuyó hasta el índice 309.16.

Estados financieros proporcionales

Un estado financiero en sí, muestra la vida de una empresa en un periodo determinado. Cada uno muestra una información determinada que como una radiografía, presenta la situación actual de cierta entidad, de dónde provienen los recursos, dónde se invierten los recursos, cuáles fueron las ventas, cuáles son los costos, qué utilidad se obtuvo, etcétera. Los estados financieros proporcionales son la forma de presentar cómo está integrada la información de la entidad. En el balance general, por ejemplo, se puede determinar del total de activos, qué proporción de los bienes de la empresa se pueden convertir en efectivo a corto plazo (activo circulante) y qué proporción de los recursos están invertidos en terrenos, edificios (activo fijo), al igual la definición de la liquidez de la empresa. Ejemplo:

En este ejemplo se puede observar que del total de activo con el que cuenta la empresa que asciende a $ 85,204.14, el 65.37% está distribuido en activo circulante, siendo las principales cuentas los clientes 13.69% y los inventarios 41.17%, el 34.63% restante del activo está distribuido en activo no circulante, siendo la principal inversión de la empresa en activo fijo por 31.97%.

Del total de financiamiento de la empresa que asciende a $85,204.17, la mayor parte proviene del capital contable en un 71.21%, siendo la aportación de los socios la partida con mayor participación de un 64%, mientras que las deudas de la empresa en su mayoría son a proveedores, representando un 22.55% del total del financiamiento.

El mismo análisis se puede aplicar al estado de resultados, en este caso se analiza la proporción de todas las partidas en relación con las ventas obtenidas. Ejemplo:

En el estado de resultados anterior se puede observar que del 100% de las ventas obtenidas $ 303,831.07, el costo de ventas representa un 87.93%, y los gastos de operación un 10.29%, por lo que la utilidad neta del ejercicio únicamente constituye menos del 2% de las ventas totales. Este tipo de método sirve para realizar un análisis de la posición actual de las partidas que integran los Estados financieros y proporciona fundamentos para la toma de decisiones en los procesos productivos de factibilidad inmediata, como por ejemplo buscar nuevos proveedores para tratar de disminuir el costo de ventas y así incrementar la utilidad neta.

Comentarios

Publicar un comentario